外為どっとコムの「らくらくFX積立」は、1通貨という少額から定期的に外貨投資でき、レバレッジも最大3倍(個人の場合)までとおさえられているため、初心者にも始めやすいサービスだと思います。

定期的にコツコツ積立投資していくことで、資産がどのようになっていくかのシミュレーションをしたので紹介いたします。

目次

ドル円をレバレッジ1倍で「らくらくFX積立」をしたときのシミュレーション

期間 2002年4月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 10,000円

レバレッジ 1倍

購入価格 その月の終値

USDJPY 月足終値 2002年4月〜2022年8月

毎月の終値で10,000円分USD/JPYを購入するとき、2002年4月終値 128.56なので購入数量は

10,000 ÷ 128.56 ≒ 77

※小数点以下は切り捨て

となります。上記のUSD/JPYの月足終値に対してすべて計算すると、以下のようになります。

価格が上がっているときには購入数量は少なくなり、価格が下がっているときに購入数量は大きくなっているのがわかると思います。

らくらくFX積立は定期的にUSD/JPYを買付していくので、購入数量の累計を重ね合わせると、以下のような右肩上がりのグラフになります。

※左側の縦軸は任意の時点の購入数量のメモリ

※右側の縦軸は任意の時点の累計購入数量のメモリ

ここで1通貨ペア当たりの月ごとの累計スワップポイントは、外為どっとコムの過去履歴より以下のように与えられています。

USD/JPY1通貨ペアあたりの月ごとの累計スワップポイント

こちらの1通貨ペア当たりの累計スワップポイントと、その時々の保有数量をかけ合わせると、以下のように毎月取得したスワップポイントが計算されます。

月毎に取得したスワップポイントを累計すると以下のようになります。

ここで、毎月10,000円入金しているので入金金額の累計は以下のようになります。

この入金金額累計とスワップポイントの累計の和がポジションの評価損益を抜いた資産になります。

それでは評価損益はどうなっているのでしょうか。

まず現在保有しているポジションの平均購入価格を計算します。

計算式は、すべてのポジションについて、約定代金(購入価格×購入数量)を計算し、それを足し合わせた数を、保有ポジション数で割ると算出できます。

加重平均価格={(購入価格×購入数量)の足し合わせ}÷保有ポジション数

平均購入価格の推移は以下のように表すことができます。

為替レートの変動に対して、緩やかな平均購入価格のグラフになっています。

評価損益は、(終値−平均購入価格)×保有数量で計算され、以下のように表されます。

一つ前のドル/円月足終値と平均購入価格のグラフを比較してみると、価格が平均購入価格よりも上のときに評価損益はプラスになり、下のときはマイナスになっています。また、右にいけば行くほど保有数量が大きくなっていますので、プラス幅が価格差よりも大きくなっているのがわかります。

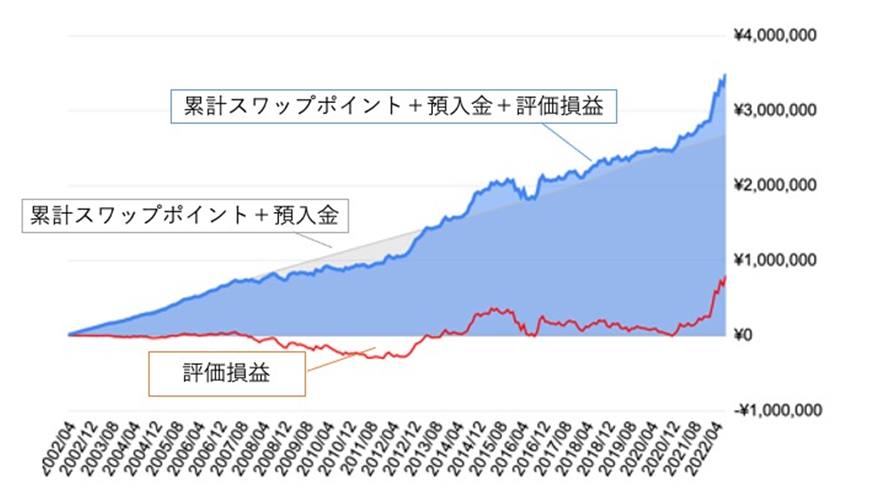

この評価損益のグラフを、以下の入金金額累計とスワップポイントの累計の和に

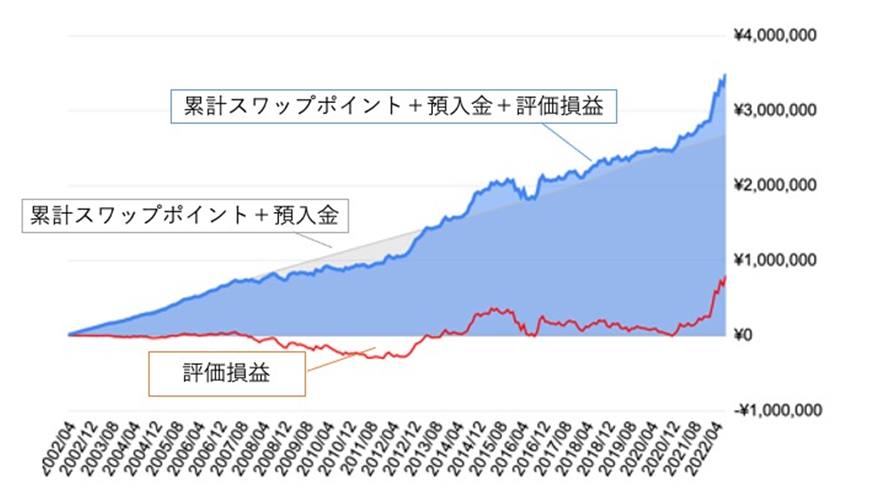

合算させると、以下のようにらくらくFX積立を20年続けた場合の資産総額になります。

これがレバレッジ1倍でUSD/JPYに対して毎月10000円積立投資をする場合のシミュレーションです。累積スワップポイントも評価損益もプラスとなって資産が大きくなっているのがわかります。

それではレバレッジを上げるとどうなるでしょうか。

ドル円をレバレッジ1倍で「らくらくFX積立」をしたときのシミュレーション

期間 2002年4月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 20,000円

レバレッジ 2倍

購入価格 その月の終値

レバレッジを上げると購入できる数量が増えます。

この数量に対しての獲得した累計スワップポイントは以下のようになり、

預入金とスワップポイントの累計は以下のようなグラフになります。

レバレッジ1倍よりもスワップポイントの増加が大きいことがわかります。

これに対して評価損益はどうでしょうか。

レバレッジ1倍のときと同様に平均購入価格は以下のようになり、

評価損益のグラフは以下のようになります。

レバレッジ1倍のときの評価損益よりも大きくなっていることがわかります。

この評価損益のグラフと預入金とスワップポイントの累計のグラフを足し合わせると、以下のようなシミュレーション結果になります。

レバレッジ1倍のときよりもスワップポイントと評価益が大きくなっていることがわかります。

ドル円をレバレッジ3倍で「らくらくFX積立」をしたときのシミュレーション

レバレッジ3倍の場合も同様に数量を計算し、累計スワップポイントと評価損益を計算すると以下のシミュレーション結果がえられます。

入金した金額の2倍くらいの資産になっていることがわかりますが、果たしてこれは実現するでしょうか?

実はレバレッジ3倍で運用すると途中で、有効比率が30%を下回り、ロスカットすることがわかりました。

有効比率が30%を下回るときの値段を計算してグラフに表すと、以下の赤線のようになります。

終値が赤線の価格を下回ると、保有ポジションの損失が大きくなって有効比率が30%以下になってロスカットが走ります。

らくらくFX積立は少額から低レバレッジで運用できることからリスクが小さく見えますが、評価損失が大きくなった場合は、ロスカットが走る可能性もあるので有効比率には常に注意をしておくことが必要です。

豪ドル円をレバレッジ1倍で「らくらくFX積立」をしたときのシミュレーション

通貨ペア AUD/JPY

期間 2002年7月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 10,000円

レバレッジ 1倍

購入価格 その月の終値

累積スワップポイントと預入金のシミュレーション

評価損益のシミュレーション

累積スワップポイントと預入金と評価損益のシミュレーション

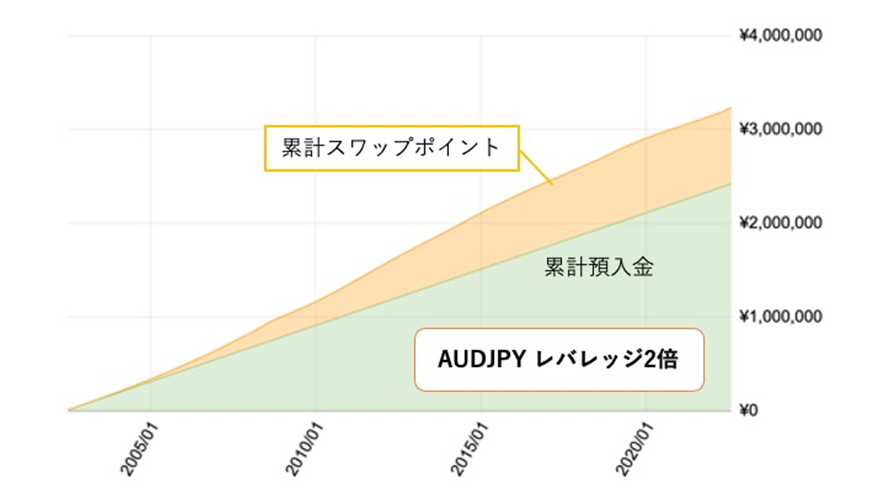

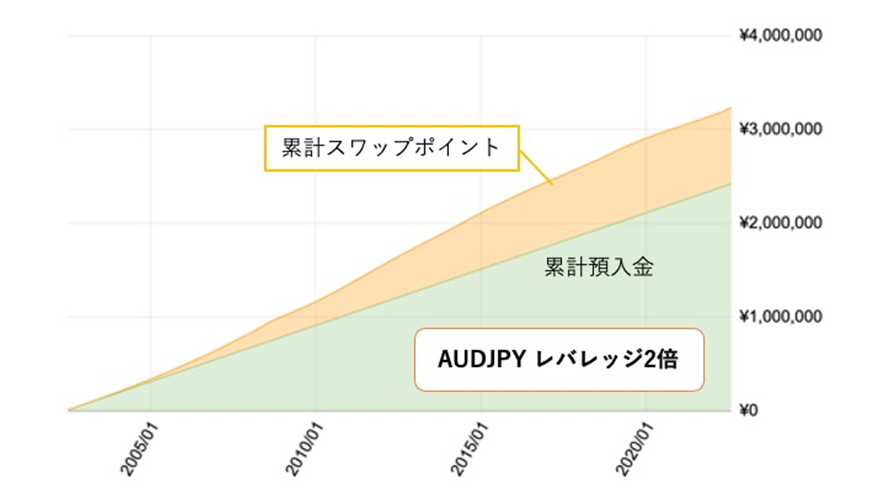

豪ドル円をレバレッジ2倍で「らくらくFX積立」をしたときのシミュレーション

通貨ペア AUD/JPY

期間 2002年7月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 20,000円

レバレッジ 2倍

購入価格 その月の終値

累積スワップポイントと預入金のシミュレーション

評価損益のシミュレーション

累積スワップポイントと預入金と評価損益のシミュレーション

豪ドル円をレバレッジ3倍で「らくらくFX積立」をしたときのシミュレーション

通貨ペア AUD/JPY

期間 2002年7月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 30,000円

レバレッジ 3倍

購入価格 その月の終値

累積スワップポイントと預入金のシミュレーション

評価損益のシミュレーション

累積スワップポイントと預入金と評価損益のシミュレーション

しかし、AUD/JPYをレバレッジ3倍で運用すると、以下のように終値がロスカット価格を下回るポイントがあります。

このタイミングでロスカットが走る可能性があるので有効比率には十分注意する必要があるでしょう。

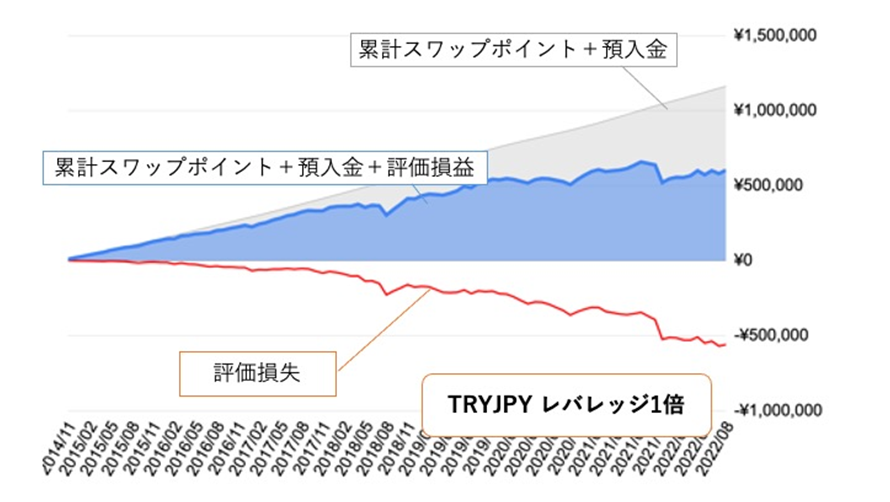

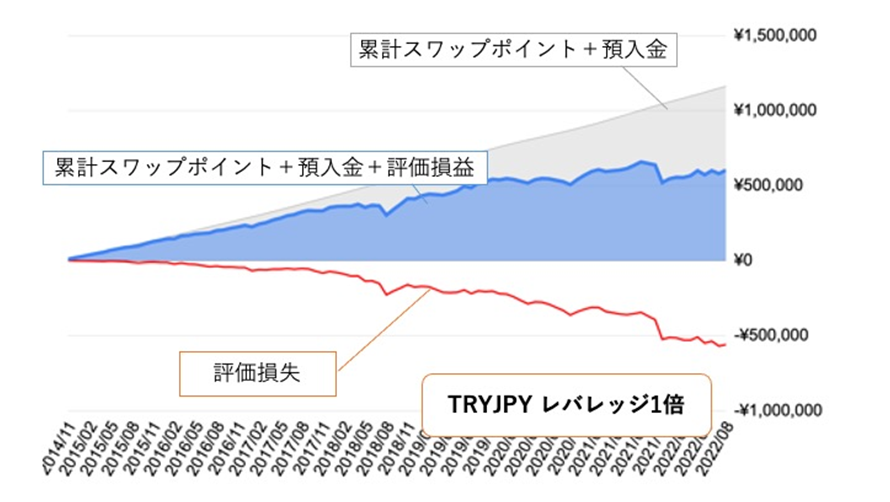

トルコリラ円をレバレッジ1倍で「らくらくFX積立」をしたときのシミュレーション

次はトルコリラ/円でシミュレーションをしてみます。

通貨ペア TRY/JPY

期間 2014年10月〜2022年8月

毎月の入金額 10,000円

毎月の購入金額 10,000円

レバレッジ 1倍

購入価格 その月の終値

累積スワップポイントと預入金のシミュレーション

累積スワップポイントと預入金と評価損益のシミュレーション

TRY/JPYはレバレッジ1倍でも預入金額よりも資産総額が増えたことはありません。

この原因は以下のように価格(青色)が下落トレンドを描いていて、平均購入価格(黄色)よりも常に下回っています。

そのため、評価損益は常にマイナスとなっており、積立投資をしてポジション数量が増えていることで損失がかなり大きくなっています。

ドルコスト平均法の弱点

らくらくFX積立に見られる、定額で金融商品を定期的に購入し続ける手法は「ドルコスト平均法」という名前で「時間分散で価格変動のリスクを抑える手法」として知られていますが、実はリスクを抑えられないパターンもあります。

それは対象金融商品がずっと下げ続けているケースなどです。

なぜなら、ドルコスト平均法は、それぞれの取引はすべて「買いポジション」です。それらの買いポジションすべてが損失を出している場合、つまり買うたびに価格が下落するような場合は、ドルコスト平均法は損失をより大きくする可能性すらあります。

積立投資をする場合は対象金融商品がこれから上昇トレンドに入るかを今一度確認する必要があります。

らくらくFX積立のシミュレーションをしてわかった「長期投資」に向いている通貨ペアとは?

以上のシミュレーション結果より、らくらくFX積立におすすめの通貨ペアの条件をまとめます。

・買いポジションのときに継続してプラスのスワップポイントであること

・価格が継続的に上昇している、もしくは上昇する見込みがあること

・一時期下がっていたとしても長期的には反発するレンジを形成する通貨ペアであること

また、定額積立投資に代表されるドルコスト平均法は買いポジションの集まりなので対象金融商品がずっと下落し続けるものであれば買うたびに損失を大きくし続ける取引手法だということがわかりました。評価損失が大きくなると、レバレッジ3倍という低レバレッジとは言え、ロスカットが走る可能性があるので、有効比率には常に注意する必要があります。

これらの注意点を踏まえれば、らくらくFX積立は、定期積立をことによってポジション数が大きくなり、もらえるスワップポイントもどんどん増加を見込める手段であると言えます。懸念点は、ずっと下落する通貨ペアに投資すると評価損失が大きくなる可能性があります。したがって、緩やかでもいいので継続的に上昇していたり、ドル円や豪ドル円のように一時期は下落していたとはいえ、どこかのタイミングで反発が見込めそうな通貨ペア、つまり長期的にはレンジを形成する通貨ペアを選ぶといいでしょう。

岩田仙吉(いわたせんきち)氏

株式会社タートルズ代表/テクニカルアナリスト

2004年、東京工業大学から一橋大学へ編入学。専門は数理経済学。卒業後、FX会社のシステムトレードプロジェクトのリーダーになり、プラットフォーム開発および自動売買プログラムの開発に従事。その後、金融系ベンチャーの立ち上げに参画。より多くの人に金融のことを知ってほしいと思い金融教育コンテンツの制作に集中するために会社を創業。現在は、ハイリスク・ハイリターンの投資手法ではなく、初心者でも長く続けられるリスクを抑えた投資手法を研究中。

●免責事項

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。

Adblock test (Why?)

からの記事と詳細 ( 外貨投資を20年続けたシミュレーションでわかった、「長期投資」に向いているFX通貨ペアとは?(ドル円、豪ドル円、トルコリラ円) - マネ育チャンネル )

https://ift.tt/WQKyupw

岩田仙吉(いわたせんきち)氏

岩田仙吉(いわたせんきち)氏